全球电动工具产业简析

前言:

自1895年德国泛音公司制造出第一台电动工具以来,电动工具技术工艺不断创新发展,并成为现代工业不可或缺的重要组成部分。随着近几十年来的贸易全球化进程,电动工具产业也呈现出全球技术扩散和国际分工合作态势。本文将简要分析全球电动工具产业的发展态势。

正文:

自1895年德国泛音公司制造出第一台电动工具以来,电动工具技术工艺不断创新发展,并成为现代工业不可或缺的重要组成部分。

一、 电动工具的分类

电动工具的品种繁多,当今世界上的电动工具已经发展到500多个品种。根据中国国家标准化管理委员会发布的《电动工具型号编制方法(GB/T 9088-2008)》,电动工具可分为金属切削类、砂磨类、装配类、建筑道路类、林木类、农牧类、园艺类、矿山类以及其他类。

电动工具产品按照技术要求、应用领域等特点,可分为工业级、专业级和消费级三个级别。其中,工业级电动工具产品主要用于对工艺精准度或作业环境保护要求很高的作业场所,如航天航空领域,具有技术要求高、利润高、市场范围小的特点;专业级电动工具本身功率大、转速高、电机寿命长,能够持续长时间重复作业,具有技术含量高、利润率高、市场范围广、行业门槛高、品牌价值高等特点;消费级电动工具主要被应用于精准度要求不高和持续作业时间不长的场合,如家庭修缮、简单装修等场合,具有技术含量低、利润低的特点。

二、 电动工具的跨国产业转移

随着近几十年来的贸易全球化进程,电动工具产业也呈现出全球技术扩散和国际分工合作态势。

20世纪60年代,电动工具制造业率先在欧美发达国家实现产业化。科技发展水平的进步催生了电子调速电动工具,并随同世界经济蓬勃发展。

70年代,日本以其相对较低的制造成本赢得竞争优势,迅速成为电动工具制造业的主导者之一。

80年代起,电子技术已在电动工具上广泛应用,使电动工具性能和水平有了很大提高。

从20世纪80年代中后期开始,国际电动工具制造商逐步将制造能力转移到中国,中国电动工具制造业开始起步。

近年来,随着中国制造业在全球的竞争力的提高,中国已经成为国际电动工具市场的最主要的供应国。

在世界电动工具巨头史丹利百得的带领下,电动工具产业也出现转移越南的现象。目前,国内企业创科实业(TTI)、泉峰、宝时得、格力博等都已在越南建立了生产基地。

三、 全球电动工具市场规模

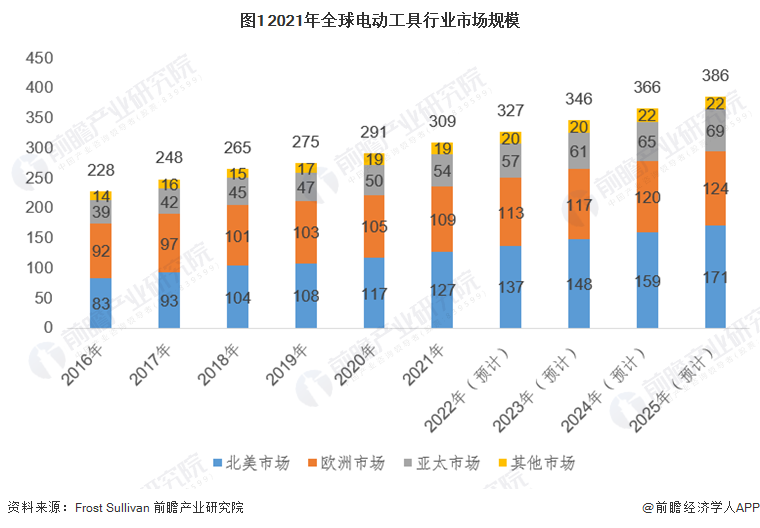

全球电动工具市场保持长期稳定增长态势。电动工具按区域市场可以划分为北美市场、欧洲市场、亚太市场和其他市场。其中,北美市场总量最大,增速也最快;欧美市场总量约占全球市场八成。从数据来看,北美市场2021年市场规模127亿美元,约占全球市场的41.1%,预计2021-2025年复合年均增长率可达5.7%;欧洲市场2021年市场规模109亿美元,约占全球市场的35.3%,预计2021-2025年复合年均增长率可达3.3%;欧美市场总量约占全球市场的76.4%。此外,亚太市场2021年市场规模54亿美元,约占全球市场的17.5%,预计2021-2025年复合年均增长率可达6.3%。

四、 全球电动工具企业梯队情况

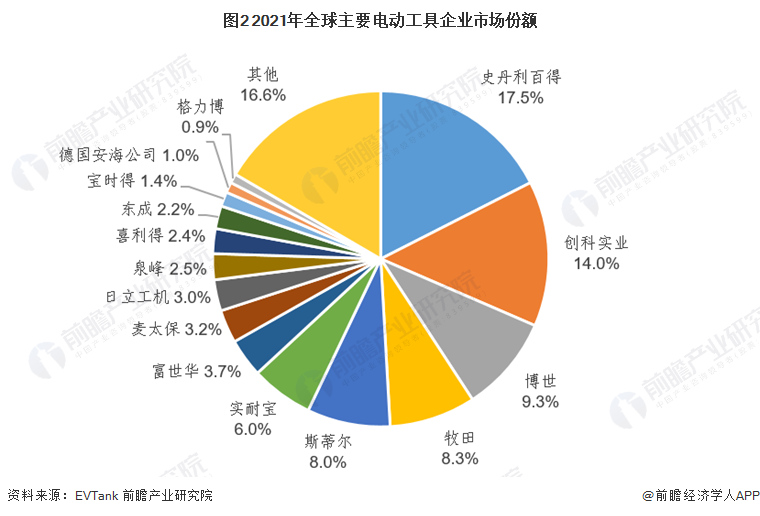

全球电动工具市场格局中,大型跨国公司仍然占据高位。海外市场经过多年的发展,已经形成较为稳定的竞争格局,全球工业级/专业级电动工具市场主要被史丹利百得、创科实业、博世、牧田等大型跨国企业占据。

1、 按行业集中度

全球电动工具企业市场份额相对集中,行业前四企业占据了全球接近50%的市场份额。其中史丹利百得、创科实业和博世不管是在工业级、专业级、消费级电动工具,还是在电动OPE产品上均为行业排名领先企业。

2、 按终端用户类别划分

(1) 工业级/专业级电动工具

工业级/专业级电动工具主要面向企业用户(2B)。工业级电动工具的首要要求是高精度;专业级电动工具的主要要求是大功率、高效率、寿命长。工业级和专业级电动工具的主要企业包括史丹利百得(DeWALT)、创科实业(Milwaukee)、博世(BOSCH)、牧田(MAKITA)、喜力得(HILTI)、泛音(Fein)等。在工业级/专业级电动工具细分领域,全球市场上以外资品牌为主,中国市场已逐渐出现一些优质国产替代品牌。

(2) 消费级电动工具

消费级电动工具又称为DIY(Do It Yourself )电动工具,该类工具主要被应用于精准度要求不高和持续作业时间不长的场合,因而技术含量要求不高。如家庭用的装饰类电动工具,在欧美发达国家人力成本高,人们为节省雇人服务的成本,偏好于自己动手解决家居生活中的简单的装饰问题。消费级电动工具的代表品牌为创科实业旗下RYOBI。

3、 全球电动工具产业中的中国企业

(1) 工业级/专业级电动工具

中国生产工业级/专业级电动工具的企业主要为外资企业或合资企业,包括:百得(苏州)科技有限公司、百得(苏州)电动工具有限公司、百得(苏州)精密制造有限公司、创科实业有限公司、博世电动工具(中国)有限公司、牧田(中国)有限公司、牧田(昆山)有限公司、福建日立工机有限公司、广东日立工机有限公司等。

在中国市场,江苏东成电动工具有限公司、锐奇控股股份有限公司等中国自主品牌企业逐渐实现工业级/专业级电动工具的国产化替代,市场占有率逐年提高。

(2) 消费级电动工具

中国电动工具制造企业主要采用OEM出口方式生产的消费级电动工具。在这种生产方式下,企业主要积累的是生产能力,始终无法建立起属于自己的销售渠道和自主品牌。消费级电动工具技术门槛较低,中国生产企业数量众多。虽然产品种类繁多,但是仍以价格战为主要竞争形式,行业竞争激烈。由于在 OEM 业务中客户往往是跨国行业巨头如博世、喜利得等,中国电动工具制造企业对OEM客户有很大的依赖性,讨价还价能力较弱,抗风险能力较差。

在激烈的市场竞争下,中国电动工具生产企业积极探索转型,通过各种方式从传统贴牌出口模式向自主设计和自主品牌等模式逐渐转变,提高企业产品品牌力与创新性。

五、 全球电动工具市场渠道情况

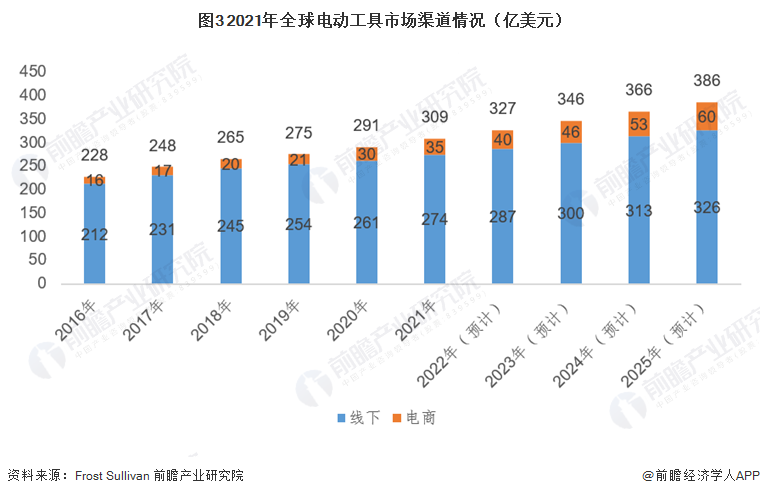

全球电动工具的销售渠道包括线下和电商渠道。线下渠道占市场份额的约九成,2021年达到约274亿美元,预计2021-2025年复合年均增长率将达4.4%。电商渠道在市场中占据越来越重要的份额,2021年达到约35亿美元,预计2021-2025年复合年均增长率将达14.4%。

1、 线下渠道

北美市场与欧洲市场线下渠道差异较大,市场隔离较为明显。北美市场线下渠道以大型家居用品商超家得宝、劳氏等为主,也包括零售超市沃尔玛、Costco 等。其中,家得宝和劳氏80%以上门店位于美国,其余门店则位于加拿大和墨西哥,均未在欧洲布局门店。此外,还有主要负责特定区域市场开拓的经销商渠道,当前占比相对较低。欧洲市场区域分散,经销商数量较多,大型综合类商超数量较少。英、法、德等发达国家,均有本国领导品牌零售商,如法国安达屋、英国翠丰、德国欧倍德等。这些零售商大部分都是只在一个或少量几个欧洲国家运营,在北美市场没有布局,并且与美国家得宝等专业的家居建材商超相比在规模和运营模式上均有较大的差异。

2、 电商渠道

电商渠道包括亚马逊等主流电商平台,以及家得宝、劳氏、沃尔玛等线下商超开设的线上平台。电商渠道近年来开始在电动工具领域有所渗透,但受消费和采购习惯制约,行业整体线上化率仍不高。

3、 渠道商话语权

建立广泛、高效和多渠道的全球销售网络需要大量的时间和资源,加上严格的供应商资质认定机制以及长期稳定的合作关系,都对全球电动工具市场新进入者形成较高的进入壁垒,新进入者由于缺乏渠道建设与维护,将会面临较大的挑战。因此,电动工具企业往往选择与现有渠道商合作。

按区域市场划分,北美市场渠道商对于中游制造商而言战略价值更高。原因是欧洲市场零售商数量较多,而北美市场规模更大且龙头渠道商家得宝和劳氏的市场份额更高。因此,创科、泉峰等电动工具制造商在北美市场基本采用向渠道商直销的模式,绑定核心大客户。而在欧洲市场,除了向大型渠道商直销外,也采用经销模式,借助经销商更快将产品推向终端客户,如泉峰控股在欧洲市场约三分之一收入来自分销商,北美的经销商收入占比则仅有2%。此外,欧洲市场渠道呈现出零散化特征,外来企业和品牌较难完成如此复杂的渠道整合工作,因此史丹利百得、创科实业、泉峰控股等均以北美为主要收入来源。

在北美电动工具市场,大型渠道商掌握绝对话语权,供应商准入门槛较高。电动工具企业想要成为家得宝和劳氏等大型渠道商的供应商,不仅要达到行业的基础标准,还要通过严格的资质认证。比如劳氏选择供应商时,重点关注供应商的品牌历史销售业绩、产品定位和竞争力,以及与供应商的战略匹配程度等。新进入者想要进入家得宝、劳氏等大型渠道商难度较大。

家得宝和劳氏均非常强调独家品牌的建设工作。根据各公司公告,劳氏目前拥有13 个独家品牌,其中包括劳氏自有品牌KOBALT,家得宝目前拥有16 个独家品牌,其中也包括HUSKY 和HDX 两个自有品牌。家得宝和劳氏的独家品牌都涵盖家居、橱柜、地毯、灯具等多个领域,且单个领域一般仅有一个独家品牌,重叠较少。

除两家渠道商公布的独家品牌外,事实上仍有较多品牌虽然会在其他零售商渠道销售,但仅仅在家得宝或劳氏其中一家销售。以园林工具领域为例,创科实业旗下的Milwaukee 和RYOBI 品牌仅在家得宝出售,泉峰控股2020 年和劳氏签订战略合作协议,旗下EGO 品牌仅在劳氏出售,但上述品牌均未被列在企业的独家品牌名单中。

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。