产业链向上延伸——各大车企加大电池投入

2023年11月17日,长安汽车住在2023年广州国际车展上宣布电池品牌名为“金钟罩”,未来将围绕液态电池材料改性、体系优化等开展技术攻关,应用3C、普及5C、预研7C,最快实现充电7分钟、续航400公里,这意味着长安汽车正式进军动力电池领域,长安汽车固态电池计划2027年逐步量产应用,2030年全面普及应用,2035年实现搭载应用。这不难看出,随着新能源汽车产业的迅速发展,动力电池作为新能源汽车生产必不可少的核心部件,其竞争日益激烈,为了将核心技术掌握在自己手上并降低外部供应商对自身的影响,越来越多的车企投入动力电池的自研自产,其中包括特斯拉、大众、奔驰、宝马等国际车企,也包括长城、吉利、广汽等国内车企。本文将简单介绍我国动力电池的发展情况,分析车企加大电池投入的原因并简述车企投入动力电池自产自研的情况。

一、我国动力锂电池发展情况

(一)供给情况

中国已主导全球市场。根据EVTank披露的数据,2022年全球动力锂电池出货量为684.2GWh,中国、日本、韩国已基本主导全球动力锂电池市场,中日韩三方均有一定优势:日本技术实力雄厚,产品质量高;韩国有财团支持,可集中资源重点发展;中国凭借新能源汽车产业的优势带动锂电池进入快速发展阶段,目前已成为全球最大的动力锂电池生产国。

中国锂电池产量增长迅速。2018-2022年,中国动力锂电池产量由70.6GWh增长至545.9GWh,受新能源汽车产销上涨带动明显。

(二)需求情况

中国对动力电池的需求全球最大。根据SNE Research披露的数据,2022年全球动力电池装车量517.9GWh。从地区分布看,中国动力电池装车量最多,为297.3GWh,占比57.4%;其次是欧洲,动力电池装车量为115.9GWh,占比22.4%。美国和韩国动力电池装车量分别为64GWh和11.4GWh,占比分别为12.4%和2.2%。

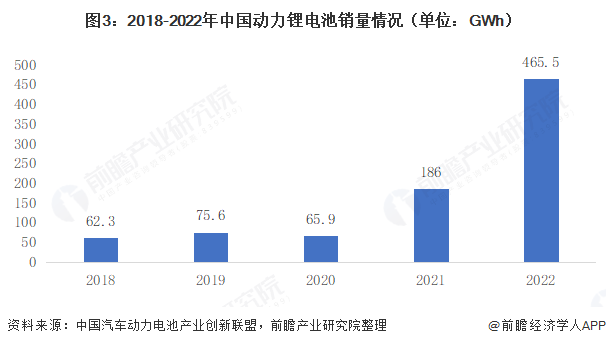

中国动力锂电池销量增长迅速。根据中国汽车动力电池产业创新联盟披露的信息,受新能源汽车产销大幅上涨及动力锂电池出口增加带动,2018-2022年,中国动力锂电池销量整体呈上涨趋势,其中2021年和2022年销量大幅上涨。2022年,我国动力锂电池销量达到465.5GWh,同比上涨150.3%。

(三)发展趋势

市场规模不断上升。根据GGII数据显示,2022年中国动力锂电池出货量480GWh,同比增长112.4%。出货量快速增长主要是因为我国新能源汽车销量迅速增长带动动力锂电池出货量增长以及海外市场需求量大带动出口规模增长。因此可以遇见未来动力锂电池行业的市场规模将不断增长。

我国动力锂电池供大于求。2018-2022年,我国动力锂电池销量占产量的比重在90%以下,整体呈先降后增趋势,动力锂电池装机量占产量的比重基本保持在80%以下且整体呈下降趋势,可见当前我国动力锂电池已出现一定的供需失衡情况。

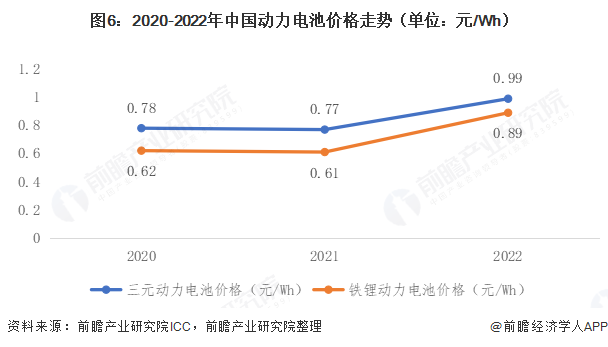

我国动力锂电池价格呈上涨态势。2020年以前,我国动力电池价格持续下降。2021年,我国动力锂电池原材料价格开始上涨并于2022年达到高点,由于原材料价格上涨,动力锂电池价格也相应上涨。根据ICC披露的数据,2022年,我国三元动力电池价格上涨至0.99元/Wh,铁锂动力电池价格上涨至0.89元/Wh。

二、各大车企加大电池投入的原因

(一)原材料价格波动剧烈

动力电池占据了电动汽车超过35%以上的成本,因此动力电池的成本很大程度上影响新能源整车的生产成本。自2020年9月份以来,动力锂电池需求高涨导致锂电池上游材料出现供需紧张,价格上升。2021-2022年,包括碳酸锂、六氟磷酸锂、PVDF、铜箔等除了隔膜之外的锂电池材料,几乎都开启了价格大涨模式,但2023年以来,几乎所有锂电池原材料价格又出现了断崖式下跌。因此动力锂电池原材料价格波动剧烈会导致动力锂电池制造企业成本控制能力减弱,行业风险水平上升,使得车企不得不掌握核心部件的主动权。

(二)动力电池影响整车性能

电动汽车的核心动力来源为动力电池,动力电池的质量影响汽车的续航里程、安全性等指标,随着新能源汽车的快速普及,新能源汽车发生自燃等安全事故的概率明显增加,而动力锂电池的安全性仍旧是消费者重点关注的问题,为了维持良好的企业形象,并在激烈的新能源汽车市场竞争中保持自身的差异化竞争力,车企必须深度参与电池的研发,抢占动力电池的标准主导权,开展车辆和电池的协同设计,开发出符合自身产品使用的动力电池。

(三)完善自身产业链生态

为提升企业整体竞争力,各大车企围绕新能源产业链,积极向上下游布局,构建纵向一体的产业链,例如广汽集团设立了优湃能源科技公司,向上游投资布局国内优质锂矿资源开发以及自研自产动力电池,向下游布局充换电补能服务,这一方面能够增加利润,降低企业创新成本,避免目前大部分整车制造企业利润被上游分走的困境,另一方面能够完善自身产业链生态,丰富业务类型,减少产业转型风险,推动企业全面稳健转型。

三、各大车企电池布局情况

(一)国内车企

(1)长安汽车

2023年11月17日,长安汽车宣布金钟罩电池品牌及未来发展规划,此外,与宁德时代合作的电芯即将量产,2030年将量产8款液态、半固态、固态自研电芯,电池产能将超过150GWh,首款CTV技术将于2024年量产,成组效率大于等于86%。另外,长安还计划组建电池研究院,未来投入100亿资金,2024年组建3000人团队。

(2)广汽

广汽已将固态电池、无钴电池、低钴电池、钠离子电池等展开了重点技术攻关,其中固态电池取得突破性进展,有望在2026年实现装车搭载。此外,广汽同宁德时代合作提升了神行超充电池的性能。

(3)上汽

近日,泰国上汽正大电池工厂下线,该工厂为上汽集团和MG泰国公司在东盟地区的首家电池工厂,占地12公顷,投资5亿泰铢(约合1390万美元)。2023年10月23日,上汽集团郑州新能源电池工厂开工仪式在郑州举行。

(4)蔚来

2023年9月有报道称蔚来计划与蜂巢能源合作开发大圆柱电池,计划在马鞍山设置产线,并将双方的研发人员进行合并,预计于2025年实现量产。

(5)奇瑞

旗下得壹能源科技于11月举行自主动力电池厂项目的通线仪式,业务涉及方壳电芯、圆柱电芯、电池模组和PACK环节的生产。

(6)吉利

2022年入主利信能源,利信能源随之启动宁国12GWh项目建设和镇江三期6GWh项目的规划建设,预计2027年具备27GWh的锂电池生产能力。2023年5月份“神盾电池安全系统”完成首次基础安全测试。

(二)国外车企

(1)特斯拉

特斯拉4680电池风靡全球,已应用于旗下Model Y车型。2023年10月12日,特斯拉宣布已生产2000万块4680电池,平均每月生产250万块,速度极其迅速。

(2)宝马

2023年10月,位于德国慕尼黑的电芯技术中心试生产第六代动力电池电芯,11月22日,宝马沈阳基地第六代动力电池项目建筑完工,该项目总投资100亿元人民币,规划面积24万平方米,是现有动力电池生产面积的5倍。

(3)大众

2023年7月,首个欧洲电池厂开工。11月21日,大众首个在华的电池包生产工厂在合肥投产,投资15亿元,预计2028年达产,可年产新能源汽车配套电池包30万套。

(4)丰田

2023年10月丰田宣布与出光兴产达成协议生产固态电池,并计划在2027-2028年实现商业化并全面量产。11月丰田宣布在美国增加80亿美元(约合人民币572亿元)投资,使其全球首个汽车电池工厂总投资达到约139亿美元(约合人民币994亿元)。

(5)塔塔

印度Tata集团于2023年7月宣布在英国简历电池厂,投资金额370亿元人民币,产能40GWh,计划三年后投产。

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。