-

邀请演讲

感谢您的提问。

从产业链来看,LCD产业可以分为上游基础材料、中游面板制造以及下游终端产品。其中,上游基础材料包括:玻璃基板、彩色滤光片、偏光片、液晶、驱动IC、背光;中游面板制造包括:列阵(Array)、成盒(Cell)、模组(Module);下游终端产品包括:液晶电视、笔记本、智能手机和其他消费类电子。

由于LCD产业链庞大,上中下游企业众多,相关数据也较多,我们重点分析产业链的毛利率和成本情况。

从LCD产业链的毛利率来看,构成了著名的理论“微笑曲线”:产业链的毛利率呈现U型,左边高毛利率的是上游基础材料(40%以上毛利率),中间低毛利率的是中游面板制造(10-20%的毛利率),右边较高毛利率的是下游终端产品(毛利率20-30%)。

“微笑曲线”主要是因为技术壁垒和竞争格局产生。产业上游基础材料技术门槛极高,大多被日本、韩国、美国等少数公司垄断,这造就了产业链上游高毛利的现状。而中游面板制造半壁江山被韩国掌控,台湾占据三成、中国日本占一成。从2012年中国大陆加入争取LCD面板市场份额的战争以来,中游的竞争格局变得更加激烈。下游应用领域较广,竞争格局较为分散,毛利率处于中游水平。

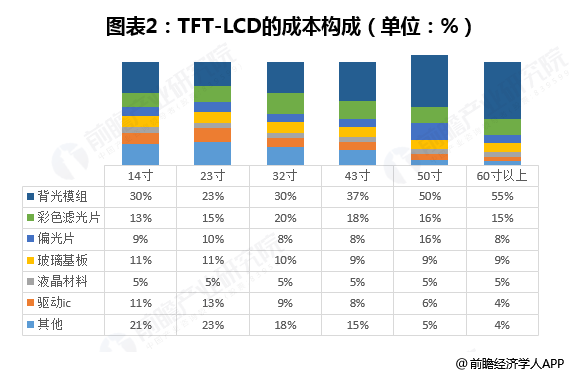

从TFT-LCD的成本来看,背光模组占比最高,以主流的LED背光为例,一般在20%-40%。LCD尺寸越大,背光模组的成本占比越高,在50寸以上大尺寸液晶电视中LED背光源成本占比超过50%。其次是彩色滤光片,占比13%-20%;偏光片和玻璃基板占比在10%左右,液晶占比较低5%左右,驱动IC的占比随着面板尺寸增加而降低,约为4%-13%。

扫一扫

下载《前瞻经济学人APP》进行提问

与资深行业研究员/经济学家互动交流让您成为更懂行业的人